Un camino hacia el colapso

Desde 1974, la economía de los países industrializados estaba en crisis. Altas tasas de inflación, fuerte desempleo, caída del producto y de la inversión, aumentos del déficit fiscal y desequilibrios en el balance de pagos figuran entre las principales manifestaciones de una crisis que no tenían precedentes desde los años treinta.

Hay un buen número de indicios que permitían pensar que esa crisis de principios de los setenta ya estaba en gestación desde varios años antes, agravada o impulsada por el primer «shock petrolero» de 1974. A fines de 1979 se produce el segundo «shock petrolero», y la economía de los países industrializados entra de lleno en una nueva fase recesiva más aguda que la anterior. Pero, por si se perdieron el hilo del relato, los indicios de la primera crisis petrolera se encontraban latentes, después arribó la primera, la segunda era consecuencia de la primera y…, bueno, ya saben, aquí estamos echando culpas a la guerra en Ucrania que vino con posterioridad a la crisis del Codiv-19, imprevista para el mundo, pero predecible ante una fragilidad económica mundial que no terminó de salir del todo de la de crisis de 2007/2008.

Ahora, esta letanía de sucesión de crisis provocaba que una tasa de crecimiento del 5.7% de los siete países industrializados entre 1960-1973 se tornara en el período 1973-1980 en un tenue crecimiento del 2,1% anual. Algo parecido ocurrió con la inflación, entre 1960 y 1967 el índice de precios al consumidor aumentó para el conjunto de los países de la OCDE a razón del 2,7% anual, y entre 1973 y 1980 del 10,4%, habiendo llegado en 1980 al 12,9%. El desempleo sigue la misma lógica, tenue crecimiento durante los setenta, hasta llegar al 9.6% en los ochenta. Por cierto, los datos son muy parecidos a las consecuencias de la pandemia y la guerra de Ucrania.

Si bien hay un sinnúmero de estudios que demuestran que la crisis se encontraba presente antes de la primera crisis del petróleo, se deben tener registrados algunos hechos que resultan similares a los actuales, según economistas del establishment estadounidense: las políticas sociales en Europa y las norteamericanas, en el último caso los programas lanzados durante la Administración Kennedy-Johnson, el financiamiento de la guerra de Vietnam y la salida del patrón oro. La imposibilidad de financiar muchos de estos programas con mayores impuestos se solucionó con mayor inflación, aumento de tasas y freno de la economía, exactamente igual que en la actualidad, pero con algunos puntos de diferencia, como veremos.

La primera consecuencia del desorden monetario fue la inconvertibilidad del dólar y el derrumbe del sistema de tipos de cambio fijos establecido en Bretton Woods. La siguiente fueron los dos reajustes de tipos de cambio a los que dieron origen los acuerdos de Washington en 1971, que llevaron a grandes devaluaciones en un intento desesperado de rescatar el Sistema Monetario Internacional de Bretton Woods después de que Nixon cerrara la ventana de convertibilidad de dólares por oro el 15 de agosto 1971, volviendo al dólar una moneda fíat.

Los entornos temporales de las dos primeras crisis son muy sugerentes ya que registraron, como expresión más divulgada, repetidas devaluaciones del dólar frente a las monedas de las mayores naciones industrializadas de entonces. Antes de 1974 el dólar estadounidense se devaluó frente a todas las monedas de las naciones más industrializadas o frente a las que contaban mayores crecimientos de productividad. Esa misma morfología se corporizó durante la segunda crisis. Las mayores devaluaciones se registraron ante el marco alemán y el yen japonés 25 y 40%, respectivamente. Justamente esas eran las monedas de las dos naciones que poseían entonces excedentes relevantes en sus cuentas externas de mercancías frente a Estados Unidos.

La idea del financiamiento del déficit americano es la que ronda en todas las crisis, y según sus economistas, su ligazón entre déficit y creciente monetización ha sido directa. Al menos en las cinco crisis que siguieron a la de los años setenta, que son por demás expresivas, ya que indican una expansión de la oferta monetaria en porcentajes superiores a la media histórica, y también con respecto al costo de vida, induciéndose con ello caídas en las tasas internas de interés y dando lugar a burbujas especulativas. Estos mecanismos anteceden a las subas de precios, mayores déficits, que obligan a devaluar la moneda, aumentar las tasas, y licuar pasivos, lo que provoca un parate en la economía.

Este mecanismo de dejar que la inflación licúe las deudas y los salarios, como se ve, no es una novedad americana. A mediados del 2021, por los incentivos del gasto debido a la pandemia con expansión monetaria, los problemas en las cadenas de suministros, la inflación comenzaba a dar muestras de aumentar de manera sostenida en los EEUU, pero el presidente Biden la catalogó de temporal, a pesar de toda la evidencia en sentido contrario. Con el tiempo, las tasas de interés comenzaron a aumentar y lo seguirán haciendo, provocando la recesión en Estados Unidos y en el mundo, pero esta vez con un dólar revaluado, y mayor empleo con sueldos más bajos debido a la caída en la productividad.

La deuda nacional de los EEUU cuando Barack Obama y Joe Biden asumieron el cargo en 2008 era de alrededor de U$S 10 billones de dólares. Cuando Obama y Biden se fueron en 2016, la deuda nacional se había duplicado a 20 billones de dólares. Eso es un aumento del 100% en solo 8 años. Desde 2016, la deuda nacional se ha expandido alrededor de U$S 33 billones, sin contar que la Reserva Federal creó más de $ 6 billones en un solo año, en 2020, para proporcionar al gobierno moneda para cheques Covid y préstamos durante el aislamiento.

Las razones de los repetidos saltos devaluatorios y los incrementos en sus tasas de interés, iniciados desde la década de 1970, que indujeron recesiones acompañadas generalmente de inflaciones de precios, se encuentran, sin lugar a dudas, en el modo de operar de la economía estadounidense, luego del marginamiento de parte de los acuerdos de Bretton Woods y en las prescripciones de política económica de sus autoridades monetarias para resolver, transitoriamente, sus déficit de comercio exterior y de sus cuentas fiscales. Aunque habría que aclarar algunos hechos de la actualidad, con un dólar revaluado con mayores niveles de empleo en Estados Unidos.

Comencemos por el empleo. Tanto en Argentina como en Estados Unidos subsiste una algarabía por los niveles bajos de desempleo, en Estados Unidos, específicamente, existe una especie de pleno empleo, es decir, la tasa oficial de desempleo está cerca de los mínimos “históricos”, pero muchos de estos trabajos son a tiempo parcial, temporales y, la mayoría, mal pagados; estos hechos se pueden comprobar para ambos países.

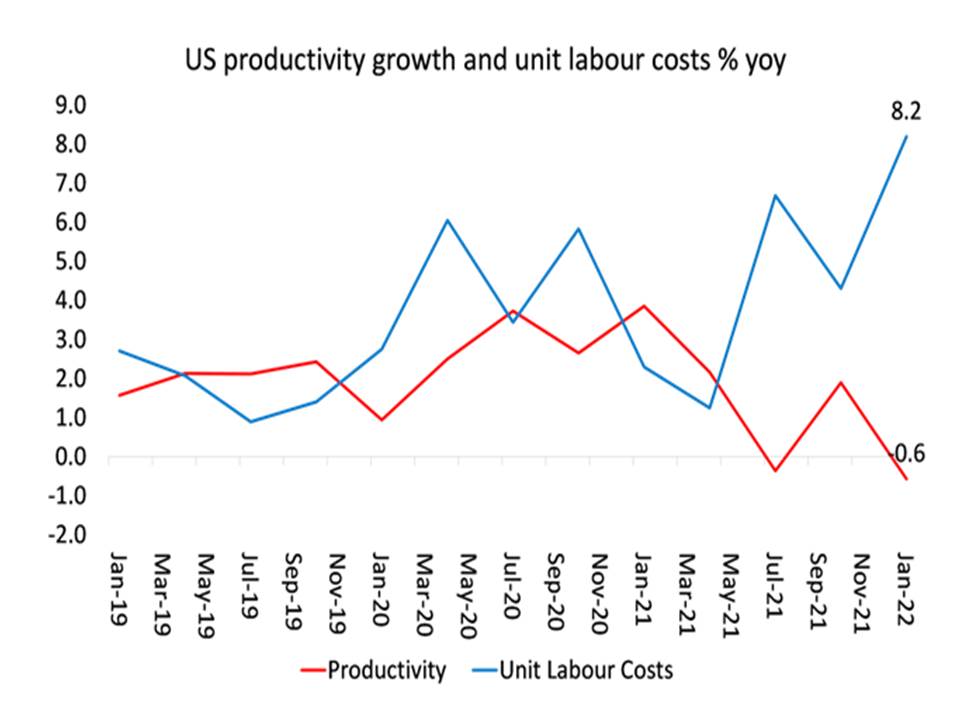

Michael Robert, en su artículo “Las tijeras de la depresión” explica que la productividad por trabajador se ha derrumbado, debido a que la tasa de crecimiento ya era débil. Como resultado, los costes laborales unitarios (costes salariales por unidad de producción) han aumentado, lo que estaría reduciendo los márgenes de beneficio. La solución: inflación para derrumbar los valores de los salarios y aumentar los márgenes de ganancia. Esto es aplicable a ambos países como punto central para que existan bajos niveles de desempleo, pero con salarios de pobreza.

A medida que los estadounidenses se preocupan cada vez más de que la economía pueda caer en una recesión, los expertos dicen que la evidencia sugiere que las corporaciones de los EE.UU. pronto se verán golpeadas por una recesión de ganancias propia, ya que muchas trasladaron los costos de los insumos a los consumidores y pretenden seguirlo haciendo, pero con un dólar caro. Sí estos se cansan, los empresarios tendrán que reducir sus pronósticos de ganancias, lo que presionará a las acciones junto con las subas de tasas. Se tendrá que ver como resultado la votación en los EE.UU. y los grados de desprestigio gubernamental en Argentina.

Las necesidades de financiar un déficit de, al menos, U$S 30.000 millones mensuales (U$S 330.000 millones de pago de intereses anuales de la deuda actual, que, con suba de tasas podría pasaría al billón de dólares de interese al año, y unos U$S 2.000 millones mensuales de déficit comercial). Un dólar alto frente a muchas de las principales monedas del mundo contribuye al frenazo económico, la combinación resulta un obstáculo al crecimiento.

Pero, por otro lado, las tasas altas atraen capitales y financian el déficit. El déficit comercial que está aumentando podrá seguir la tendencia pero pagando importaciones más baratas combinadas con mayores precios de exportaciones. El alza del dólar está contribuyendo a una «desaceleración sincronizada» del ritmo de la actividad económica en distintas partes del mundo. Un dólar fuerte está afectando el crecimiento porque se da al mismo tiempo que una alta inflación, y esta se tiene que combatir con altas tasas de interés.

Por último, un pequeño recuerdo de las consecuencias que trajeron los desvarío de aumentos de tasas de interés posteriores al incremento del colosal endeudamiento de América Latina, gracias al incremento de precios del petróleo que se convirtió en petrodólares y derivó en la década perdida. La figura siguiente muestra cómo la abundancia de liquidez internacional, el acceso expedito al crédito y las bajas tasas de interés real elevaron el endeudamiento en la región.

En 1981 las naciones latinoamericanas tuvieron un déficit en cuenta corriente equivalente a 6% de su PIB (y 44% de sus exportaciones de bienes), que se cubrió con el ingreso neto de capitales financieros, petrodólares. Hoy el endeudamiento se encuentra en niveles siderales; no existía crédito internacional anterior a la suba de tasas, menos ahora, por lo que el financiamiento de los pagos al exterior tendrá que ser con dólares genuinos, es decir, una economía exportadora y con un Estado presente que regule los beneficios externos de las empresas trasnacionales que lo adquieren.

América Latina sentirá los rigores de los aumentos de la energía y la suba de tasas así como la salida de capitales. Si no se aprende del pasado de tasas altas, deuda, inflación y un dólar más devaluado, las cosas se van a poner peor. No hay ninguna economía del sur que no se encuentre a las puertas de una recesión. Pero si no tiene una mínima señal de autonomía regional y regulación estatal, una nueva década perdida está esperando a la vuelta de la equina.