¡Hiperinflación y dolarización, un sólo corazón!

Cuando se habla de hiperinflaciones, las sociedades asisten fascinadas a la falsa idea que crear mucho dinero acaba conduciendo a un aumento sostenido y desmedido de precios. Por muy intuitiva que pueda ser esa conexión, la ciencia nos enseñó hace mucho tiempo que correlación no implica causalidad. Esperamos que para el establishment mediático la complejidad del mundo económico no les arruine sus pobres y fantasiosas explicaciones, y mucho menos sus privilegios.

No ha habido un solo caso de hiperinflación en el mundo que se haya originado por culpa de un gobierno que se volviese loco creando dinero. De hecho, esa fue una de las conclusiones del estudio realizado por el Cato Institute cuyo nombre es World Hyperinflations (nada sospechoso de ser de marxista) tras analizar los 56 casos de hiperinflación más importantes de la historia en nuestro planeta.

Sirvan varios ejemplos de referencia del propio estudio: La inflación galopante registrada en Alemania entre 1922 y 1923 fue causada por la destrucción del aparato industrial alemán durante la primera guerra mundial así como la pérdida de buena parte del mismo debido a la entrega a Francia de los territorios de Alsacia-Lorena. En Hungría el fenómeno hiperinflacionario ocurrió en 1946 debido a la devastación que sufrió el país tras las invasiones nazi y soviética durante la Segunda Guerra Mundial.Durante la década de los años 80 se sucedieron episodios de hiperinflación en Perú, Bolivia, Brasil y Argentina, y todos ellos fueron debidos a una combinación de: caída de los precios de los productos que exportaban (estaño, cobre, plata, plomo, café…) las frecuentes insurrecciones militares que desestabilizaban la economía, y los brutales planes de ajuste que imponía el Fondo Monetario Internacional.

La hiperinflación entonces, nunca surge porque un gobierno pierda el control e imprima una cantidad excesiva de dinero sino que aparece en situaciones extremas, desde guerra hasta transiciones económicas desordenadas o sucesos planificados, como el caso argentino actual, donde se benefician ciertos grupos económicos o encubren la planificación de un evento anteriormente calculado. Javier Milei declaró: “Cuanto más alto esté el precio del dólar, más fácil es dolarizar”. Y ante una consulta por el consejo que le daría a una persona a la que se le vence un plazo fijo en moneda local dijo: “Jamás en pesos, jamás en pesos. El peso es la moneda que emite el político argentino, por ende, no puede valer ni excremento, porque esas basuras no sirven ni para abono”.

El índice de precios al consumidor registró un incremento de 12,8% en noviembre, impulsado por la suba de 15,7% en Alimentos y bebidas. Posteriormente con la asunción el nuevo gobierno, se anunciaron un paquete inicial de medidas el día 12 de diciembre por ministro de Economía Luis Caputo, y todas y cada una de las medidas eran inflacionarias. La que describiremos tiene especial impacto en el aumento de precios y, a mi entender, este es un programa inflacionario cuyo único objetivo es facilitar una dolarización estilo Venezuela, como veremos.

Las medidas tomadas por el actual gobierno que tienden a aumentar de manera sostenida los precios son: Reducción de subsidios a la energía y transporte, liberalización del precio de los combustibles, devaluación del tipo de cambio 118% (que repercute directamente en alimentos), la carne aumento un 78% en una semana, importaciones aumento impuesto PAIS 134%, exportaciones liquidación 80% al dólar oficial y 20% al CCL (dólar implícito $843), sin retención conviene vender fuera que adentro, o en su defecto se paguen los bienes a valor dólar, por último la devaluación tipo cambio oficial 2% mensual.

Básicamente, se supone que el índice de precio al consumidor de diciembre en adelante estará entre el 20 a 40% y quizás aquí está la trampa. El plan dolarizador de Milei es un “absurdo” que requiere al menos 30 mil millones de dólares para su ejecución y no hay dólares suficientes para llevarlo a cabo de la manera pensada. Sin dólares, la única forma de hacerlo es con la híper devaluación que comenzó a realizarse, que provocaría un estallido inflacionario muy fuerte, una modificación de los precios relativos y una brutal transferencia de capas medias y bajas a los exportadores. Esto se está llevando a cabo con una brutal pérdida del poder de compra (perdida de salarios en dólares) abaratando el valor de acciones, empresas del estado convertidas en sociedades anónimas con acciones en dólares a mitad de su valor, podría atraer capitales, doy en el siguiente párrafo un ejemplo licuación de pasivos.

Los bancos en noviembre, según el boletín estadístico del BCRA tenían depósitos en pesos del sector privado por $31 billones, unos 85.000 millones de dólares al tipo de cambio oficial de noviembre ($371,55). Considerando que los depósitos para los bancos son un pasivo, en diciembre con un dólar oficial a $ 822,5 la misma suma de depósitos licuo el pasivo a 38.685 millones de dólares, o sea, 46 mil millones de dólares menos, nada mal. Parte de estos depositantes que están pagando el ajuste son votantes de Milei, no son casta e imagino que son “gente de bien”.

Pero antes de seguir adelante, lo más extraño del relato neoconservador ronda en el equilibrio económico. El déficit fiscal es el núcleo del desastre, es decir, la inflación llega por emisión según el relato monetarista, y la emisión se genera por el déficit fiscal. Como vimos, según Cato Institut, la emisión no generó en la historia hiperinflación. Entonces queda como culpable el déficit fiscal. En el mundo, de los 192 países que figuran en los Organismo Internacionales 157 tienen déficit fiscal, o sea sólo 35 tienen superávit. Los más conocidos con superávit son: Rusia, Suiza, Suecia, Chile, Irlanda. Entre los 157 de 192 es decir el 82% del mundo con déficit, en la lista estarían: la UE, USA, Japón y China, aunque podríamos destacar que el que encabeza la lista es Ucrania, inmaculado para occidente, y que Venezuela está en el séptimo puesto.

Como queda claro (o confusamente expuesto como prefieren los medios hegemónicos), no se entendería como hacen los 157 países del mundo con déficit fiscal para no tener los desórdenes económicos existentes en Argentina, menos aún optar por las locuras de austeridad recurrente y permanente del establishment nacional. Lo cierto es que ha habido una constante pérdida de credibilidad en la moneda nacional por las numerosas devaluaciones, se fue afianzando la idea del bimonetarismo, término que describe la utilización de una moneda diferente a la local (el dólar) para, realizar alguna de las tres funciones del dinero: medio de cambio, nos permite comprar bienes y servicios, unidad de cuenta, porque determina el precio de cualquier bien y depósito de valor, debido a que podemos ahorrar dinero para conservar riqueza.

En los últimos treinta años quien apostó al peso perdió. En parte porque la tasa de interés de los plazos fijos no siempre fue superior a la tasa de cambio. Pero sobre todo por la frecuencia de eventos disruptivos por parte de las políticas fondomonetaristas aplicadas que llevaron a defaults, congelamientos de depósitos, destrucción de las estadísticas oficiales, bruscas devaluaciones y cepos cambiarios, entre otras, que favorecieron al que ahorró en moneda extranjera. Esta es una de las principales razones por las cuales hay más de 470.000 millones de dólares que están por fuera del sistema financiero argentino, producto de la evasión fiscal y fuga de capitales de las grandes fortunas Argentinas. Estas políticas convencieron a la gente que la mejor opción es el dólar, sin darle ninguna alternativa de activos nacionales para garantizar sus ahorros, de las cuales hay miles, pero nunca se propusieron.

Todos estamos al tanto de la lógica seguida por el poder de turno en la Argentina, sobre lo que queremos especular, es la idea de acelerar la inflación para llevarla a una hiperinflación que apuntale una razón meramente distributiva, bajo la misma lógica realizada en Venezuela. En el caso de Venezuela acosado por sanciones mundiales, en el caso Argentino por pura genuflexión política, que llevó a un proceso de adopción progresiva de una moneda paralela, que no es lineal ni fácilmente reversible.

Inflación al consumidor anual Venezuela 2016-2024

| Años | 2016 | 2017 | 2018 | 2019 | 2020 | 2021 | 2022 | 2023 | 2024 |

| inflación | 254% | 438% | 63.374% | 19.906% | 2.355% | 1.585% | 186% | 360% | 250% |

La dolarización de una economía con alta inflación es un proceso irreversible. Es una respuesta obligada de los agentes económicos y los mercados frente a una política económica que termina penalizando a los tenedores de moneda local y lleva a la población a refugiarse en otra moneda. Además, es un proceso que se retroalimenta porque es el resultado de un conjunto de factores: inestabilidad económica generada por políticas económicas irresponsables sobre todo de falta de autonomia, un tipo de cambio real muy volátil por falta de dólares o nula liquidación de exportadores, baja credibilidad de los agentes económicos en las instituciones y las políticas que de ellas emanan.

Por lo general los empresarios les venden a los políticos, muchas veces ex empleados de sus firmas como el caso de actual presidente, empleado del grupo Eurnekian, su modelo de negocios, como si fuera un modelo de desarrollo nacional, en el que sus empresas obtienen beneficios extraordinarios sin impuestos, flexibilizando la liquidación de divisas internamente depositándola en el extranjero y sojuzgando a los trabajadores. En el caso de Argentina el modelo se torna extraccionista, una especie de supermercado del mundo, donde los habitantes no pueden acceder a las góndolas por que los precios están en moneda extranjera y sus salarios en moneda local.

En general, el proceso de dolarización venezolano se produjo en tres fases diferenciadas. En una primera fase las divisas de mejor calidad (de aquí en adelante el dólar norteamericano) sustituyen a la moneda nacional como reserva de valor; este proceso comenzó en Venezuela tempranamente en los albores de la década de los años ochenta del siglo pasado y se profundizó a mediados de los noventas como consecuencia de la inestabilidad económica y la incertidumbre sobre la evolución de la política económica, especialmente las expectativas de devaluación recurrente del bolívar.

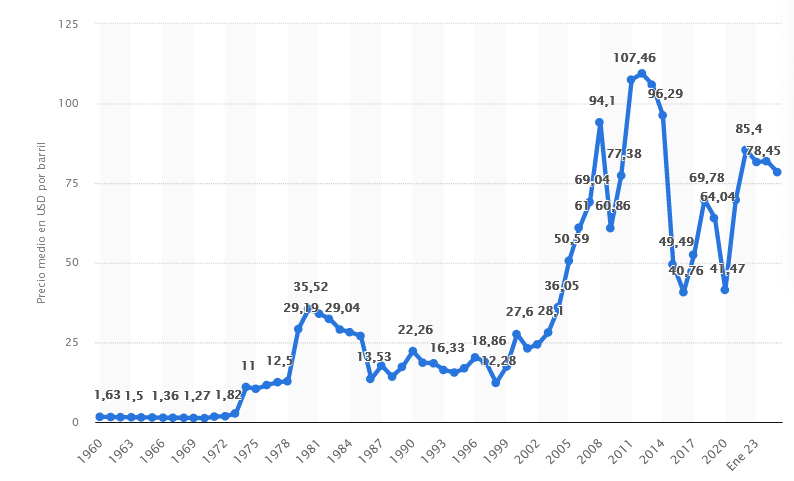

En una segunda fase se produce la sustitución de la moneda local como medio de pago o sustitución monetaria propiamente dicha. En el caso de Venezuela esta fase se asocia con la aceleración del proceso inflacionario y su conversión en hiperinflación, período que comenzó en 2013 con la muerte del Presidente Hugo Chávez. Durante su mandato 2003 – 2008, la inflación media fue del 25% anual. Comenzó entonces la escalada en 2014 con la caída del precio del petróleo y se agudizó con las sanciones de la comunidad internacional durante la presidencia de Nicolás Maduro como respuesta a la represión de las protestas en Venezuela de 2014, lo que llevo a una caída del PBI del 80%

Precio medio anual del petróleo crudo fijado por la Organización de Países Exportadores de Petróleo (OPEP) de 1960 a 2023 (en dólares por barril)

En términos de dólares, la economía venezolana es apenas una cuarta parte de lo que era cuando asumió el Presidente Maduro el cargo en 2013. Su deuda externa, un mosaico de obligaciones con tenedores de bonos, acreedores comerciales, prestamistas bilaterales, empresas extranjeras expropiadas y otros, es de alrededor de $160 mil millones de dólares, aproximadamente el doble del PBI del país

También hay otros problemas. Una caída dramática en la producción de petróleo, el pilar de la economía venezolana durante un siglo, redujo la producción de los 2,4 millones que se producían en 2013 a alrededor de 700 mil barriles diarios. La economía mostró signos de recuperación parcial en 2021 y 2022, gracias a un feroz plan de ajuste llevado a cabo sin apoyo financiero externo. El gobierno dejó de aplicar sus estrictos controles cambiarios y de precios, aunque sin derogarlos, y permitió que el dólar estadounidense circulara sin penalización. Restringió drásticamente el gasto y aumentó los impuestos.

La dolarización de la economía vino junto con una liberalización comercial, que apuntó a atenuar los altos niveles de escasez a los que se había enfrentado el país. Esta política permitió al sector privado comprar productos finales del exterior sin pago de impuestos ni restricciones legales o sanitarias a la importación. La política de puertas abiertas estimuló el surgimiento de tiendas de lujo conocidas como «bodegones», donde los clientes empezaron a encontrar no solo productos de primera necesidad, sino también delicatessen a precios prohibitivos. Este modelo luego se expandió para incluir supermercados y tiendas de artículos electrónicos y de otros productos. El florecimiento de bodegones a lo largo del país fue incentivado por la política de liberalización de importaciones y se vio facilitado por el uso interno de dólares estadounidenses

El gobierno de Maduro permitió la privatización silenciosa de muchos activos de propiedad estatal; algunos de ellos fueron transferidos nuevamente a sus antiguos dueños y otros fueron vendidos a nuevos inversores. Esta campaña de privatización se efectuó en gran medida con el pretexto de promover «alianzas estratégicas» entre el gobierno y el capital privado.

Según diversas estimaciones, Venezuela se encuentra actualmente entre los países más desiguales de América Latina y se cree que alrededor de 20 de sus 29 millones de habitantes requiere asistencia humanitaria. Mientras una franja muy rica de la población se dedica al consumo opulento, principalmente en las partes más acomodadas de Caracas, las cifras del sector privado muestran una fuerte caída en el gasto de los consumidores, ya que los salarios cayeron muy por debajo de los precios y, desde mayo, el salario mínimo es de alrededor de $75 dólares al mes. Sin una moneda fuerte que le permita aumentar los salarios reales y crear más puestos de trabajo, continuará degradándose.

Como se ve, no hay mucha diferencia conceptual entre el extraccionismo que se quiere profundizar en la Argentina y la apropiación del petróleo venezolano. El ataque al país caribeño ha sido despiadado, montando una economía dual, no solo en moneda sino en sectores de consumidores, uno en dólares y otro devaluado en bolívares, que sigue perdiendo poder de compra, aun y cuando la inflación sea menor a la hiperinflación de años anteriores. Argentina obtendrá la misma medicina. Exportadores y dólares para un sector y trabajadores en dependencia y empleados estatales y jubilados devaluados en pesos. Quizás esa dualidad bimonetaria sea la zanahoria que anime que una parte de la sociedad a respaldar el empobrecimiento de las mayorías. Mientras tanto, el campo popular mira los sucesos por TV

Ni el bolívar ni el peso argentino serán reemplazados por el dólar, por muy devaluado que esté. Y es por eso que intuyo que la dolarización será parcial, ya que el gobierno mantiene la moneda nacional para, por ejemplo, pagarle a los empleados públicos o para el cobro de servicios y algunos impuestos. Efectivamente la dolarización solo traerá más desigualdad, exportaciones en dólares salarios en pesos. La alternativa a dolarizar es implementar una agenda de políticas públicas que permita fortalecer la moneda nacional en todas sus funciones, aunque no parece ser la que maneja la actual conducción del país. Lo que sí se espera en el corto plazo es otra devaluación cuando la hiperinflación se coma la devaluación actual y la recaudación tributaria desaparezca. Por lo que otra licuación será necesaria y otra vez…