Vade retro 2023

La Comisión Económica para América Latina (CEPAL) publicó su Balance Preliminar de las Economías de América Latina y el Caribe para el año 2022, con algunas proyecciones para el año próximo. A pesar de tratar de mostrar un entusiasmo moderado, el 2022 arrojó para América Latina y el mundo un crecimiento que es sólo una fracción de la expansión anterior a la pandemia, y en honor a la verdad la Comisión lo ha disimulado de la mejor manera posible.

Deben entender que resulta realmente complejo desde hace años aclarar que las medidas de austeridad implementadas por la mayoría de los países latinoamericanos tengan que ser expresadas con perspectiva de algún beneficio próximo o al menos de una esperanza moderada. Resulta complicado sobre todo cuando el producto de las políticas son desfavorables y hostiles a la población y el modelo de desarrollo no es ni siquiera racional, es simplemente desigual.

Desde el punto de vista ortodoxo este relato necesariamente tiene que ser rebuscado, vacío y embrollado; o de lo contrario la ficción atacaría la propia lógica de acumulación que justifica los ajustes. Para la heterodoxia económica y sin entrar en distinciones entre heterodoxos y progresista neoliberales transformados en algo análogo a la heterodoxia, la explicación resulta más sencilla.

Comencemos de atrás para adelante, ya que la deuda en américa latina no sólo es el motivo de la asfixia pensada por los gobiernos neoliberales para encausar y orientar los modelos de crecimiento, sino que los países quedan prendados a las necesidades de financiamiento, del pagos de los intereses y principal de las deudas.

La Comisión Económica para América Latina y el Caribe (CEPAL) estima que las necesidades de financiamiento externo para 2023 se ubicarán en torno a los 571.000 millones de dólares para la región en su conjunto o sea el PBI de Argentina, Bolivia, Paraguay y Uruguay juntos. Estas necesidades surgen como consecuencia que en 2023 los países deberán enfrentar el pago de compromisos de deuda externa por valor de aproximadamente 462.000 millones de dólares, así como financiar un déficit en la cuenta corriente de la balanza de pagos que se estima en unos 109.000 millones de dólares.

El modelo de endeudamiento deja en el papel para los políticos conservadores, una hoja de ruta directa a extraccionismo, patrón que obliga a regirse por las exportaciones para atraer dólares y no en el desarrollo del país. El valor de las exportaciones de bienes de América Latina con la guerra se expandirá un 20% en 2022, lo que representa una desaceleración respecto del crecimiento registrado en el 2021 del 28%. Pero cuando uno mira en profundidad el crecimiento de ese 20% se da cuenta que la mayor parte de esta variación -14% – se explica por el alza del precio, mientras la cantidad o volumen de crecimiento de las ventas es de sólo un 6%, concordante con el menor dinamismo económico en los principales socios comerciales de la región y del mundo.

Una situación similar se observa en el caso de las importaciones de bienes, cuyo valor presentará un incremento del 24% en 2022. De dicho incremento, 18% corresponderían al alza del precio de las importaciones, mientras que los 6% restantes serían resultado del aumento del volumen importado. Lo que deja la ecuación externa en déficit, los términos de intercambio en la región presentarán, en promedio, una caída del 3,4%, como resultado de un alza de los precios de las exportaciones del 14% y un aumento de los precios de las importaciones del 18%.

El siguiente paso de esta lógica que los números demuestran es que la cuenta corriente de la balanza de pagos se proyecta un déficit mayor para 2022, del orden del -3,3% del PIB, debido al aumento de la remisión de utilidades y al mayor pago de intereses de la deuda. Una sentencia al fracaso.

En concordancia con esta lógica los flujos financieros hacia América Latina se han reducido en los últimos trimestres. A medida que las condiciones de financiamiento global continuaron endureciéndose, la emisión de deuda de América Latina y el Caribe en los mercados internacionales llegó a los 58.500 millones de dólares en los primeros diez meses de 2022, es decir, un 58% menos que en el mismo período de 2021, y con una tasa media casi un 1,5% superior.

En ese contexto de elevada inflación y riesgo de expectativas negativas, la respuesta de política monetaria neoliberal siempre es la misma, aumento de tasas de interés. A nivel mundial ha sido la más sincronizada en varias décadas, pues se ha producido el mayor número simultáneo de alzas de las tasas de interés de política observado desde por lo menos 1970. Entre los principales bancos centrales, la Reserva Federal de los Estados Unidos ha aumentado la tasa de política monetaria 3.75 puntos básicos hasta noviembre de 2022, fijándola en el 4,0%; el Banco Central Europeo (BCE) la fijó en un 1,5% en octubre, y el Banco de Inglaterra ha aumentado las tasas 2.75 puntos básicos en lo que va de 2022 (hasta fijarla en el 3,0% en noviembre). En los tres casos, se prevé que las tasas continuarán en aumento hasta por lo menos mediados de 2023.

Las alzas de las tasas como política monetaria contra la inflación son tanto un clásico, como un fracaso. La idea de disminuir la liquidez disponible y bajo ese pretexto destruir la demanda enfriando tanto a la economía que la inflación se contraiga, se convierte de estanflación. Estas políticas monetarias restrictivas provocaron que, en 2022, la liquidez global se redujera, entre 2021 y 2022, la tasa de crecimiento de la oferta monetaria – lo que llaman emisión de dinero – disminuyera del 15,8% al 2,07% en los Estados Unidos, del 6,95% al 5,33% en el Japón, del 11,2% al 10,5% en el Reino Unido y del 11,21% al 5,83% en la zona del euro. La emisión cayo, la inflación, no.

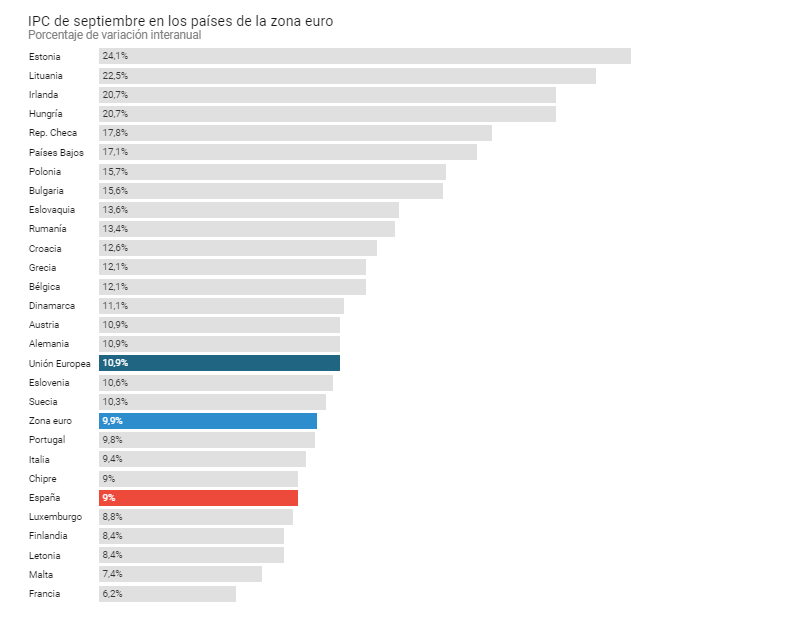

A pesar de la coordinación y el brutal ataque al Euro por el diferencial de tasas con Estados Unidos, quedó a la vista, ya no como teoría sino con datos que, esta inflación no es de demanda, y que el incremento de tasas no tendría ningún efecto inmediato en alimentos y energía porque no están relacionados con ellos. Solo en el caso que el mundo se derrumbe y los niveles de energía necesarios sean menores bajarán su precio por depresión y si los ingresos se degradan, el efecto monetario daría resultado. Se pronostica que la inflación mundial pasó del 4,7% en 2021 a 8,8% en 2022, se espera que descienda al 6,5% en 2023 y 4,1% en 2024. O sea la política monetaria no ha dado resultaron ni en EEUU, UE o en el mundo, suponiendo que las estimaciones sean ciertas, la realidad la muestra el gráfico, y no hay novedades en el frente.

Las condiciones financieras mundiales se han endurecido por los aumentos de las tasas de interés, la volatilidad financiera se ha acentuado tanto en las economías emergentes como en las avanzadas, los mercados accionarios de gran parte del mundo han caído de manera pronunciada, el apetito de riesgo ha disminuido, se han intensificado las salidas de flujos de capital desde los mercados emergentes y el dólar se ha apreciado significativamente a nivel mundial.

Asimismo, los costos de endeudamiento mundial cada vez mayores están aumentando el riesgo de estrés financiero entre algunas economías de mercados emergentes y en desarrollo, que durante la última década han acumulado deuda al ritmo más rápido que se haya registrado en más de medio siglo, por diferentes motivos, por la crisis del 2008 y con posterioridad para salvar a la oferta con el Covid.

Durante 2022 continuó el proceso de recuperación de los mercados laborales de la región que se inició en 2021 con la aceleración del crecimiento y la flexibilización de las medidas sanitarias adoptadas para enfrentar la pandemia. Pero aquí cabe expresarlo de manera tácita, dios salve a la pandemia, el beneficio que causó y la concentración del ingreso. En todas y cada una de las crisis los ingresos laborales se colocan un escalón por debajo de la crisis anterior. El aumento del número de ocupados y la recuperación de la capacidad de absorber a las personas que integran la fuerza de trabajo provocaron que la tasa de desocupación se redujera del máximo alcanzado en el tercer trimestre de 2020 (11,5%) al 7,0% registrado en el segundo trimestre de 2022.

La dinámica del mercado laboral ha ido acompañada de un aumento de la informalidad. Al cierre del primer semestre de 2022, la tasa de informalidad regional promedio alcanzó un 48,8%, por encima de la observada en 2021 (48,5%) y 2,1% superior a la registrada en 2020 (46,7%). Por su parte, los salarios reales han tendido a caer y, tras crecer durante seis trimestres consecutivos, la mediana regional del salario real promedio experimentó una disminución del 0,6% en el segundo trimestre de 2022.

América Latina es tan desigual que una mujer en un barrio pobre de Santiago de Chile nace con una esperanza de vida 18 años menor que otra en una zona rica de la misma ciudad, según la BBC. Se trata de la región del mundo que registra mayor desigualdad de ingresos en el informe sobre desarrollo humano. El 10% más rico en América Latina concentra una porción de los ingresos mayor que en cualquier otra región (37%), y viceversa: el 40% más pobre recibe la menor parte (13%). En esta que es «la región más desigual del planeta» el déficit fiscal para sus gobernantes es central. Es decir, si usted es padre y en su casa los niños están desnutridos por falta de alimentos, lo central para la familia seria ahorrar.

En concordancia con estas tendencias, se espera una reducción de los déficits fiscales en la región. En América Latina, se proyecta que el resultado global alcanzará un -3,1% del PIB en 2022, en comparación con el -4,2% del PIB registrado en 2021. El resultado primario se ubicaría en un -0,5% del PIB en 2022 —frente al -1,7% del PIB en 2021—, lo que implicaría el regreso a los niveles observados antes de la pandemia. Solo por estos números gran parte de la clase dirigente deberían de estar presos por crímenes por hambre. En 2021 la inseguridad alimentaria afectó al 40,6% de la población de la América Latina y el Caribe, un total de 267,7 millones de personas se vieron afectadas; 62,5 millones más que en 2019 y los gobiernos se alegran por ¡¡¡ahorrar!!!! y bajar el déficit.